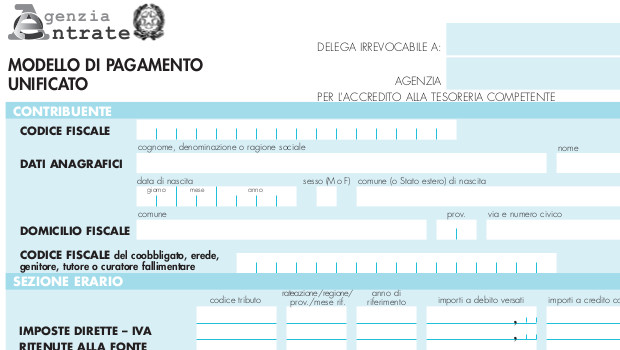

L’Agenzia delle Entrate, con la Risoluzione n. 36 del 20 marzo 2017, ha risposto ad una richiesta di consulenza giuridica in merito alle modalità di applicazione dell’istituto del ravvedimento operoso in caso di omessa o ritardata presentazione del modello F24 a saldo zero.

L’Agenzia delle Entrate ha ricordato che, in caso di omessa presentazione del modello F24 contenente i dati della compensazione, viene applicata una sanzione di 100 Euro, ridotta a 50 Euro qualora la presentazione tardiva sia effettuata entro cinque giorni lavorativi dalla scadenza.

Inoltre, la normativa in materia riconosce espressamente la possibilità di avvalersi dell’istituto del ravvedimento operoso per regolarizzare la violazione, presentando, quindi, il modello F24 a saldo zero, con l’indicazione dell’ammontare del credito e delle somme compensate, e versando la relativa sanzione in misura ridotta. A tal proposito, l’Agenzia delle Entrate ha ricordato che la Legge di Stabilità per il 2015 ha profondamente innovato la disciplina dell’istituto del ravvedimento operoso.

L’Agenzia delle Entrate ha, quindi, chiarito che:

- verrà applicata la riduzione di un nono alla sanzione base di 50 Euro, se il modello F24 a saldo zero viene presentato con un ritardo non superiore a cinque giorni lavorativi (pertanto, la sanzione da applicare sarà di 5,56 Euro);

- verrà applicata la riduzione di un nono alla sanzione base di 100 Euro, se il modello F24 a saldo zero viene presentato con un ritardo superiore a cinque giorni lavorativi, ma entro novanta giorni dall’omissione (pertanto, la sanzione da applicare sarà di 11,11 Euro).

Trascorso, poi, il termine suddetto dei novanta giorni, qualora ricorrano le condizioni per il ravvedimento operoso, saranno applicabili le riduzioni previste da tale istituto calcolate sulla sanzione base di 100 Euro. Quindi:

- sarà dovuta la sanzione di 12,50 Euro, se il modello F24 a saldo zero è presentato entro un anno dall’omissione;

- sarà dovuta la sanzione di 14,29 Euro, se il modello F24 a saldo zero è presentato entro due anni dall’omissione;

- sarà dovuta la sanzione di 16,67 Euro, se il modello F24 a saldo zero è presentato oltre due anni dall’omissione;

- sarà dovuta la sanzione di 20,00 Euro, se il modello F24 a saldo zero è presentato dopo la constatazione della violazione.