Nella Circolare n. 11 del 23 marzo 2015, l’Agenzia delle Entrate ha fornito diversi chiarimenti in merito alla nuova dichiarazione dei redditi 730 precompilata.

Il primo paragrafo della Circolare è dedicato ai quesiti relativi ai destinatari della dichiarazione precompilata. Qui è chiarito che il modello 730 precompilato è predisposto per i contribuenti in possesso di entrambi i seguenti requisiti:

– per l’anno d’imposta 2014, sono titolari di redditi di lavoro dipendente ed assimilati (articoli 49 e 50, comma 1, lettere a), c), c-bis), d), g), i) e l), del Testo Unico delle Imposte sui Redditi), in relazione ai quali i sostituti d’imposta hanno trasmesso, nei termini, all’Agenzia delle Entrate la Certificazione Unica 2015;

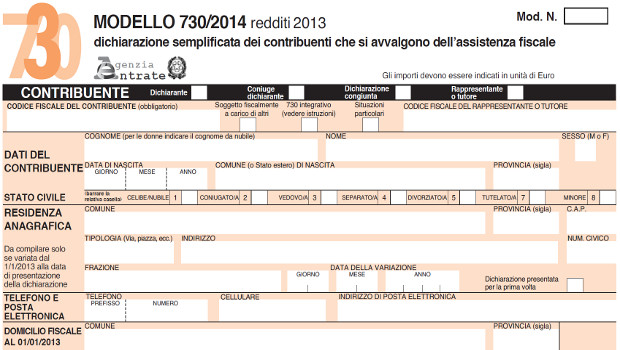

– per l’anno d’imposta 2013, hanno presentato il modello 730 oppure il modello Unico persone fisiche o il modello Unico Mini, pur avendo i requisiti per presentare il modello 730. Inoltre, la dichiarazione precompilata viene predisposta anche per quei contribuenti che, per l’anno d’imposta 2013, oltre ad aver presentato il modello 730, hanno presentato il modello Unico persone fisiche soltanto con i quadri RM, RT e/o RW.

In tale sede, è stato precisato che il modello Unico Mini, da quest’anno, non viene più approvato.

Inoltre, è stato chiarito che se, per l’anno 2013, i coniugi avevano presentato il modello 730 in forma congiunta, verranno predisposte, per l’anno 2014, due distinte dichiarazioni precompilate, una per ciascun coniuge che rientri nell’ambito dei destinatari della dichiarazione precompilata. Se, poi, i coniugi vorranno presentare la dichiarazione 730 precompilata in forma congiunta, dovranno rivolgersi al sostituto che presta l’assistenza fiscale, ad un Caf o ad professionista abilitato.

Invece, il modello 730 non è predisposto, in particolare, per i contribuenti che hanno avuto la partita Iva aperta per almeno un giorno, nel corso del 2014.

Inoltre, la dichiarazione 730 precompilata non viene elaborata per quei soggetti per i quali la dichiarazione dovrebbe essere presentata da un altro soggetto, come il genitore o il tutore.

Ancora, nella Circolare è stato precisato che la dichiarazione precompilata non viene predisposta se, per l’anno 2013, il contribuente ha presentato delle dichiarazioni correttive nei termini o integrative, per le quali, al momento dell’elaborazione della precompilata, è ancora in corso l’attività di liquidazione automatizzata, ai sensi dell’articolo 36-bis del D.P.R. n. 600 del 1973.

Il secondo paragrafo della Circolare dell’Agenzia delle Entrate è, poi, dedicato al contenuto della dichiarazione precompilata.

Qui è precisato che, a partire dal 15 aprile 2015, l’Agenzia metterà a disposizione del contribuente, o del soggetto da lui delegato:

– il modello 730 precompilato relativo all’anno d’imposta 2014;

– un foglio informativo con l’elenco delle informazioni relative alla dichiarazione precompilata che sono disponibili presso l’Agenzia delle Entrate;

– l’esito della liquidazione della dichiarazione ed il prospetto di liquidazione del modello 730, con il dettaglio dei risultati della liquidazione. Per quanto riguarda quest’ultimo aspetto, se la dichiarazione non può essere compilata in modo completo (perché non si conosce un elemento essenziale), l’esito della liquidazione sarà reso disponibile al contribuente soltanto dopo che la dichiarazione sarà stata integrata.

E’ stato, inoltre, precisato che il foglio informativo reso disponibile con la dichiarazione precompilata contiene tutte le informazioni in possesso dell’Agenzia delle Entrate al momento dell’elaborazione della dichiarazione, con la specifica delle relative fonti e della circostanza che tali informazioni sono state utilizzate o meno per l’elaborazione della dichiarazione. In caso di dati non utilizzati o parzialmente utilizzati, il contribuente potrà verificare sul sito di assistenza dedicato al modello 730 precompilato i motivi per i quali i dati non sono stati integralmente inseriti nella dichiarazione.

Nella dichiarazione precompilata sono riportati i dati, presenti nelle Certificazioni Uniche trasmesse dai sostituti d’imposta, relativi ai redditi di lavoro dipendente ed assimilati ed alle relative ritenute operate dai sostituti d’imposta, oltre ai dati dei familiari indicati nel prospetti dei familiari a carico delle Certificazioni Uniche.

Nella dichiarazione precompilata sono riportati, altresì, i redditi di lavoro autonomo occasionale e gli altri redditi diversi riportati nelle Certificazioni Uniche e le informazioni sugli oneri detraibili riconosciuti dai sostituti d’imposta.

Con riferimento ancora ai dati presenti nelle Certificazioni Uniche, infine, nella dichiarazione precompilata sono inseriti i dati relativi all’assistenza fiscale prestata dal sostituto d’imposta per il modello 730/2014 (come le somme trattenute a titolo di acconto per il 2014).

L’Agenzia delle Entrate ha, poi, ricordato che nell’elaborazione della dichiarazione 730 precompilata vengono utilizzati anche alcuni dati relativi ad oneri detraibili e deducibili trasmessi da enti esterni. Si tratta delle quote di interessi passivi e dei relativi oneri accessori per mutui in corso; dei premi di assicurazione sulla vita, causa morte e contro gli infortuni; dei contributi previdenziali ed assistenziali.

I contributi versati alle forme di previdenza complementare sono inseriti nella dichiarazione precompilata soltanto se sono stati indicati dai sostituti d’imposta nella Certificazione Unica trasmessa all’Agenzia delle Entrate.

Inoltre, nella dichiarazione precompilata sono inseriti alcuni dati provenienti dalla dichiarazione dei redditi relativa all’anno d’imposta precedente: le eccedenze d’imposta risultanti dalla dichiarazione presentata per l’anno 2013; i residui dei crediti d’imposta che sono stati indicati nella dichiarazione relativa all’anno 2013; le rate annuali detraibili relative ad oneri sostenuti in anni precedenti per i quali la detrazione viene rateizzata (per esempio, in caso di spese per interventi di risparmio energetico); l’eventuale maggior credito derivante dalla liquidazione automatizzata, effettuata ai sensi dell’articolo 36-bis del D.P.R. n. 600 del 1973, in relazione alla dichiarazione dei redditi dell’anno precedente.

Sono, altresì, inseriti i dati relativi ai terreni ed ai fabbricati presenti nella dichiarazione dell’anno precedente, integrati con le eventuali variazioni risultanti dalla banca dati catastale e dagli atti del registro. Infine, sono utilizzate altre informazioni presenti nella banca dati dell’Anagrafe tributaria, come i versamenti e le compensazioni effettuati con il modello F24.

Ulteriori chiarimenti sono stati forniti dall’Agenzia delle Entrate riguardo alle modalità di accesso alla dichiarazione precompilata (terzo paragrafo della Circolare). In particolare, è stato ricordato che il contribuente può accedere alla propria dichiarazione tramite l’area autenticata del sito internet dell’Agenzia delle Entrate riservata alla dichiarazione precompilata, inserendo le credenziali Fisconline rilasciate dall’Agenzia medesima. Oppure il contribuente può accedere all’area autenticata predetta tramite il portale dell’Inps, utilizzando le credenziali dispositive rilasciate dall’Inps.

Il contribuente può, poi, rivolgersi al proprio sostituto d’imposta che presta assistenza fiscale oppure ad un Caf o ad un professionista abilitato. Tali soggetti potranno accedere alla dichiarazione precompilata del contribuente ed alle altre informazioni messe a disposizione dall’Agenzia delle Entrate con la dichiarazione, dopo aver acquisito dal contribuente medesimo un’apposita delega.

Nella Circolare, sono precisati il contenuto di tale delega e gli adempimenti che devono essere osservati dai soggetti delegati per una corretta gestione della deleghe.

Riguardo alle operazioni che possono essere effettuate dal contribuente che ha avuto accesso diretto alla propria dichiarazione precompilata, l’Agenzia delle Entrate ha affermato che, prima di tutto, il contribuente può stampare la propria dichiarazione ed il relativo foglio informativo. Può, quindi, accettare o modificare la dichiarazione. Può, infine, inviare la dichiarazione precompilata direttamente all’Agenzia delle Entrate.

Se il contribuente non ha un sostituto d’imposta che può effettuare il conguaglio, potrà versare le somme eventualmente dovute con il modello F24, reso disponibile già compilato, e potrà indicare le coordinate bancarie del conto sul quale ricevere l’eventuale rimborso da parte dell’Agenzia delle Entrate.

La dichiarazione si considera “accettata” se viene trasmessa senza modifiche dei dati indicati nella dichiarazione precompilata o con modifiche che non incidono sulla determinazione del reddito o dell’imposta (come la modifica dei dati anagrafici del contribuente, tranne il domicilio fiscale, o la modifica del codice fiscale del coniuge non fiscalmente a carico). In questi casi, nel prospetto di liquidazione del modello 730 dovrà essere barrata la casella “Dichiarazione Precompilata – Accettata”.

In tutti gli altri casi, la dichiarazione precompilata si considera “modificata” e, nel prospetto di liquidazione del modello 730, dovrà essere barrata la casella “Dichiarazione Precompilata – Modificata”.

L’accesso alle dichiarazioni precompilate sarà possibile a partire dal 15 aprile 2015. Inoltre, a partire dal 1° maggio 2015 il contribuente potrà accettare o modificare la dichiarazione e trasmetterla all’Agenzia delle Entrate, così come a partire dal 1° maggio 2015 i sostituti d’imposta, i Caf ed i professionisti abilitati potranno trasmettere le dichiarazioni precompilate accettate o modificate. Il termine ultimo per la trasmissione telematica delle dichiarazioni precompilate all’Agenzia delle Entrate è comunque il 7 luglio 2015.

Secondo quanto precisato dall’Agenzia delle Entrate, la dichiarazione precompilata può essere presentata in forma congiunta soltanto tramite il sostituto d’imposta che presta assistenza fiscale o tramite un Caf o un professionista abilitato.

Inoltre, è stato chiarito che è comunque sempre possibile per i contribuenti in possesso dei requisiti per la presentazione del modello 730, presentare tale modello nelle forme ordinarie e non nella forma precompilata. Il termine è sempre il 7 luglio 2015.

Nella Circolare, sono stati, poi, forniti diversi chiarimenti riguardo alla gestione del risultato contabile, in caso di dichiarazione presentata direttamente dal contribuente, ed ai controlli effettuati dall’Agenzia delle Entrate sulle dichiarazioni precompilate trasmesse.

Infine, ulteriori indicazioni sono state inserite riguardo alle sanzioni previste in caso di apposizione del visto di conformità infedele da parte dei Caf e dei professionisti abilitati che prestano l’assistenza fiscale e riguardo ai criteri da seguire nella determinazione dei compensi degli intermediari.