Terminata il 23.07.2019 la campagna degli invii dei modelli dichiarativi 730 2019 per i redditi conseguiti nell’anno 2018, a partire dallo stesso mese di luglio e nei successivi mesi di agosto e settembre è tempo, per i sostituti di imposta di effettuare i conguagli.

Come sappiamo i conguagli delle imposte derivanti dalle liquidazioni dei modelli 730 sono previsti nei mesi di:

– luglio e agosto (in base alle date e alle modalità di presentazione) se si tratta di lavoratori dipendenti;

– agosto e settembre se si tratta di pensionati.

I conguagli possono essere a debito nel caso in cui il contribuente debba versare imposte all’Erario o a credito nel caso in cui la liquidazione evidenzi un credito di imposta che deve essere rimborsato al contribuente.

In questa fase assume un ruolo importante il sostituto di imposta, datore di lavoro o ente pensionistico. Il quale si occuperà di trattenere in sede di erogazione della busta paga o del cedolino della pensione quanto il contribuente deve versare all’Erario o di rimborsare con accredito con la stessa modalità l’eventuale eccedenza a credito a favore del lavoratore o del pensionato.

Poiché il ruolo del sostituto di imposta deve garantire per quest’ultimo la neutralità, ovvero non deve costituire un onere né economico né finanziario, il conguaglio potrà avvenire nell’ambito di alcuni limiti.

Ovvero, si possono verificare due casi di incapienza:

– incapienza delle ritenute da operare sulle buste paga rispetto alle somme da rimborsare;

– incapienza delle retribuzioni dei dipendenti rispetto alle somme da trattenere sulle stesse per operare i versamenti in caso di liquidazione a debito.

Nel primo caso (incapienza delle ritenute rispetto ai conguagli) gli importi da rimborsare a cura del sostituto di imposta a favore dei dipendenti con liquidazione a credito deve essere necessariamente confrontata con la somma delle ritenute da effettuare sulle buste paga.

Proprio perché il ruolo di sostituto di imposte deve garantirne la neutralità per il datore di lavoro non sarà possibile rimborsare più di quelle che sono le ritenute di natura fiscale che trattenute dalle buste paga dei dipendenti dovrebbero essere versate all’Erario.

In occasione del versamento infatti il sostituto di imposta opera una compensazione tra quanto dovrebbe versare in termini di ritenute fiscali e quando deve recuperare dall’Erario per aver riconosciuto il rimborso fiscale ai singoli dipendenti.

Nel caso in cui non vi sia capienza il datore di lavoro provvederà a rimborsare in proporzione ai dipendenti (tutti quindi) fino alla concorrenza delle ritenute fiscali effettuate sulla busta paga corrente.

Le quote residue no rimborsate saranno accreditate nella busta paga del mese o dei mesi successivo o successivi fino a completo riconoscimento.

Qualora, stante l’eventuale importo considerevole delle somme da rimborsare entro il termine di pagamento della retribuzione del mese di dicembre il datore di lavoro non fosse stato in grado di rimborsare interamente le somme dovrà indicare gli importi non rimborsati nelle singole Certificazioni Uniche cosi che il contribuente possa far valore il credito residuo in sede della successiva dichiarazione dei redditi.

Il secondo caso (incapienza delle retribuzioni) invece riguarda la posizione individuale del singolo dipendente.

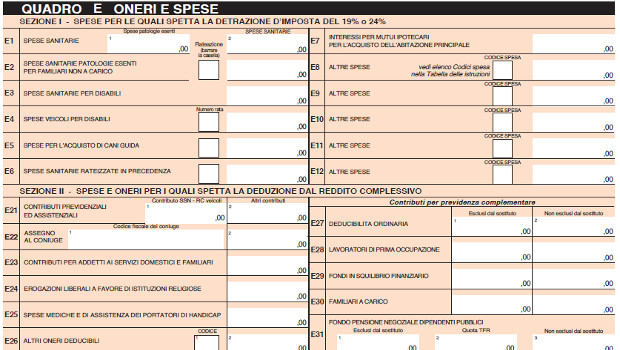

Premettiamo che il modello di dichiarazione dei redditi 730 prevede una apposita sezione, qui sotto riportata in immagine, che consente di programmare il pagamento delle imposte a debito in rate (con conclusione obbligatoria nel mese di novembre)

E’ quindi è buona prassi prima di confermare e spedire la dichiarazione verificare attentamente il risultato così da valutare l’opportunità di rateizzare il versamento delle imposte a debito al fine di evitare la situazione di incapienza delle retribuzioni in caso di importi a debito che superano il netto in busta del singolo dipendente.

Nel caso questa valutazione preventiva non sia stata compiuta il datore di lavoro altro non potrà fare che trattenere e versare le imposte fino alla capienza del netto in busta paga rinviando, per la quota residua, al mese o ai mesi successivi, maggiorando l’importo dell’interesse nella misura dello 0,40% per ogni mese o frazione di mese.

Questo meccanismo potrà essere adottato fino ad esaurimento del debito da versare ma comunque non oltre la fine del periodo di imposta.

Qualora entro questo termine il versamento delle imposte risultanti dalla dichiarazione non fosse stato completato il sostituto di imposta dovrà tempestivamente informare il contribuente (sostituito) indicando quali somme sono state regolarmente versate e quali invece non hanno trovato capienza nei limiti temporali predetti; questo consentirà al contribuente di provvedere autonomamente al versamento delle quote residue non essendo più obbligato il datore di lavoro ad operare il conguaglio.

In particolare, tali informazioni saranno riepilogate anche nella certificazione unica in apposito quadro qui sotto riportato:

Per completezza di informazioni ricordiamo inoltre che il contribuente, sempre compilando adeguatamente la sezione V, questa volta ai campi da 1 a 6 ha la possibilità di autorizzare il sostituto di imposta ad effettuare versamenti a titolo di acconto in misura inferiore (specificandone l’importo) o di non effettuare versamenti.

Lo stesso meccanismo sarà adottato anche in riferimento all’acconto da versarsi nel mese di novembre; in questo caso il lavoratore dipendente ha la possibilità, entro il mese di settembre, di comunicare al datore di lavoro l’importo, inferiore, di versamento a titolo di acconto o la volontà di non effettuare versamenti a titolo di acconto.

L’espressione della volontà di versare acconti in misura diversa da quella che emerge dalla liquidazione del 730 (quadro 730-3) trasmessa e risultanti dal prospetto 730-4.

Per ultimo ricordiamo che nel caso di presentazione della dichiarazione 730 congiunta le operazioni di conguaglio saranno effettuate, per entrambi i contribuenti (dichiarante e coniuge dichiarante) dal sostituto di imposta indicato nel frontespizio del dichiarante e che quindi le eventuali comunicazioni relative agli acconti da trattenere e versare in misura diversa dovranno essere effettuate a quest’ultimo sostituto di imposta.

Per richiedere una consulenza professionale, scrivi alla Redazione